Recensement au JDC dès 16 ans

Le recensement

À partir de l’âge de 16 ans, il est impératif pour les jeunes Français de se faire recenser, que ce soit en ligne ou en se rendant à la mairie de leur lieu de résidence. Et vous n’avez que 3 mois pour le faire !

Il est important de distinguer le recensement citoyen des recensements de la population organisés par l’INSEE, qui visent à établir les chiffres officiels de chaque commune. Le recensement citoyen permet à l’Administration d’inscrire automatiquement les jeunes recensés sur les listes électorales, leur donnant ainsi le droit de voter dès l’âge de 18 ans, sans nécessiter d’autres démarches.

Qui est concerné ?

Depuis le 1er janvier 1999, le recensement est obligatoire et concerne tous les jeunes Français.

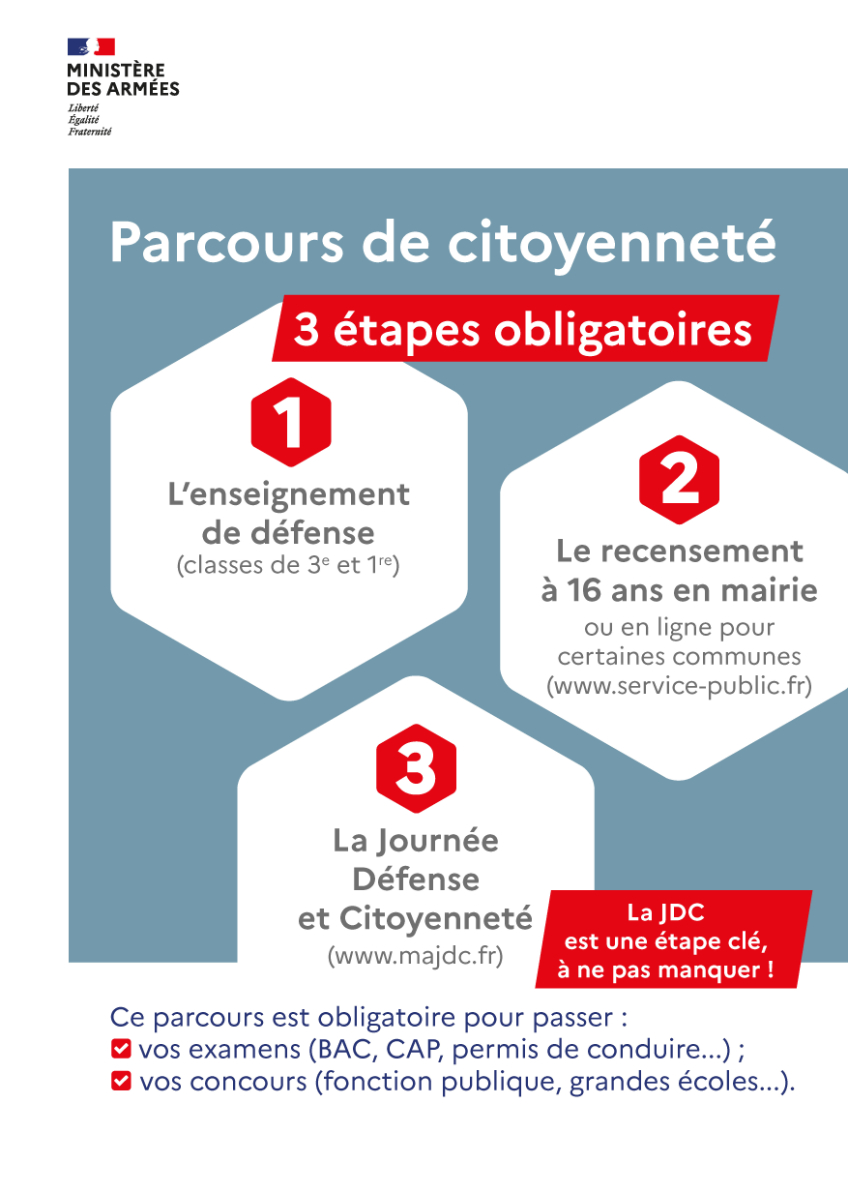

Cette mesure s’inscrit dans le cadre de la professionnalisation des armées et a été mise en place pour remplacer le service militaire obligatoire. La loi du 28 octobre 1997 a instauré un nouveau service national, mettant en place un parcours de citoyenneté composé de trois étapes obligatoires : l’enseignement de défense en classe de 3e et de 1re, le recensement, à l’âge de 16 ans, et la journée défense et citoyenneté (JDC) suivie de la remise d’un certificat de participation.

Le recensement concerne tous les jeunes Français, filles et garçons, âgés de 16 à 25 ans. Il doit être effectué dans les trois mois suivants le 16e anniversaire. Passé ce délai, une régularisation doit être effectuée auprès de la mairie du domicile avant le 25e anniversaire. Les personnes acquérant la nationalité française entre 16 et 25 ans doivent se faire recenser dans le mois suivant l’acquisition de la nationalité.

Quelles pièces justificatives fournir ?

Pour réaliser le recensement, des pièces justificatives sont nécessaires, telles qu’une pièce d’identité valide (carte nationale d’identité, passeport) ou tout document prouvant la nationalité française, ainsi que le livret de famille des parents ou un acte de naissance avec filiation.

Comment se faire recenser ?

Le recensement s’effectue en se rendant directement à la mairie. En cas d’impossibilité, un représentant légal peut effectuer la démarche.

Quels droits procurent le recensement ?

À l’issue du recensement, une attestation est délivrée. Il est important de conserver précieusement l’original de cette attestation, car elle confère certains droits, tels que la possibilité de passer des examens et concours soumis à l’autorité publique (baccalauréat, permis de conduire, etc.) et l’inscription automatique sur les listes électorales, sous réserve de remplir les conditions légales.

En cas de changement de situation (état civil, déménagement, absence de plus de 4 mois, etc.) jusqu’à l’âge de 25 ans, il est nécessaire de signaler ces changements au centre du service national.

Fiche pratique

Calcul de l'impôt sur la fortune immobilière (IFI)

Vérifié le 01/01/2022 - Direction de l'information légale et administrative (Premier ministre)

Vous devez payer l'impôt sur la fortune immobilière (IFI) si la valeur nette de votre patrimoine immobilier excède <span class="miseenevidence">1,3 million d'euros</span>. L'IFI est calculé en appliquant un barème progressif au patrimoine immobilier net imposable. Une <a href="https://www.pechabou.fr/je-suis-un-habitant/recensement-au-jdc-des-16-ans/?xml=R49465">décote</a> est prévue pour les patrimoines n'excédant pas un certain seuil. L'IFI est plafonné après réductions d'impôt éventuelles.